新NISAが2024年からはじまるね〜

周りでもつみたて投資を始める人が増えてきたみたい・・・

積み立てるなら投資信託とETFのどっちがいいのかなぁ?

こんなお悩みに対する記事です。

✅ 投資歴:15年(2008年〜)

✅ 投資スタイル:

【コア】インデックス(全世界&全米ETF)

【サテライト】高配当(日本個別&米国ETF)

【おまけ】グロース(日本個別)

✅ 家族:妻 年子2人(一姫二太郎:6歳と4歳)

✅ 趣味:ランニング(フルマラソン28回完走)

✅ 本業:医療従事者

✅ 座右の銘:良心に恥じぬことが確かな報酬

今回の記事の結論です。

✅ 優良商品の登場

✅ 新NISA制度の非課税期間恒久化

資産形成はETFではなく投資信託で十分な時代

- ETF

- 投資信託

個人投資家が資産形成を行う際、どちらも欠かせないものです。

両者も「株式等の金融商品の詰め合わせ」ではありますが、性格や特徴が異なります。

ETFと投資信託の違いについては、こちらの過去記事をご参照ください。

今回の記事は、新NISA制度にむけてETFと投資信託のどちらで資産形成を行うか迷っている方へ向けた内容です。

ぜひ最後までご覧ください。

それでは、ひとつずつ解説していきます。

信託報酬(コスト)の低下

一般的に、信託報酬*はETFより投資信託が高いです。

*信託報酬:投資商品を保有しているだけで発生する費用

私が投資を始めた2008年頃、低コストの投資信託といっても信託報酬が1%程度でしたね。

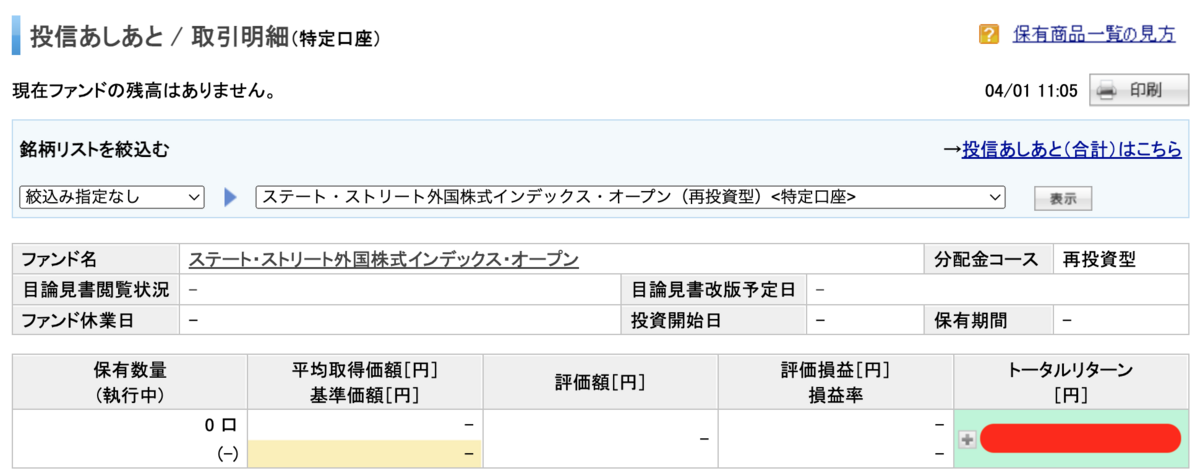

ちなみに私が購入していた投資信託はこちら。

(引用:筆者の楽天証券口座)

保有数量が0口になっているのは、2021年に売却したからです。

現在保有している投資信託は、

- eMAXIS slim全世界株式(通称:オルカン)

- ニッセイ外国株式インデックス(通称:なし?)

- 楽天全米株式インデックス(通称:楽天VTI)

の3つです。

いずれも信託報酬が、0.1〜0.2%と非常に低コストです。

このような中で、さらにコストを下げようという競争が激化しています。

(引用:eMAXIS slimシリーズ)

低コストで大人気のeMAXIS slimシリーズ。

こちらが信託報酬をさらに下げるとのこと。

背景には他社が信託報酬を下げているためですね。

まさに競争社会の縮図と言ってもよいでしょう。

投資信託を販売運用している会社としては非常に大変な状況ですが、私たち個人投資家にとってはありがたいの一言につきます。

優良な投資信託商品の登場

昔はETFでしか購入できなかった商品が、投資信託で購入できるようなってきていますね。

楽天VTIは今では当たり前のような存在ですが、発売された当時は画期的でした。

商品自体が優良かどうかは別として、通称レバナスで有名になったiFreeレバレッジNASDAQ100もまさに投資信託での購入が可能になった商品の一つです。

新たな投資信託が誕生する中、ニッセイアセットマネジメントが満を持して新商品を発売するようです。

(引用:ニッセイアセットマネジメント)

- ニッセイSOX指数インデックスファンド

- ニッセイNASDAQ100インデックスファンド

これら商品のすばらしい点は、なんといってもETFと遜色ない低コスト。

- ニッセイSOX指数インデックスファンドの信託報酬:0.185%

- グローバルX 半導体 ETF(2243)の信託報酬:0.375%

- ニッセイNASDAQ100インデックスファンドの信託報酬:0.2035%

- QQQ(NASDAQ100連動ETF)の信託報酬:0.2%

特にNASDAQ100インデックスファンドの信託報酬を見たときには、自分の眼を疑いました。

ニッセイNASDAQ100インデックスファンドの登場により、わざわざETFであるQQQを購入するメリットはほぼありません。

為替手数料の計算や外国税額所得控除など面倒くさいことから開放され、さらに自動で配当金再投資も行ってくれるとは天晴れとしか言いようがありません。

新NISA制度で非課税期間が恒久化

2024年からいよいよはじまる新NISA制度。

非課税枠の拡大など話題に事足りませんが、個人的にはやはり非課税期間が恒久化される点がもっともすばらしいと感じています。

この点においても、長期投資ではETFより投資信託に分があります。

といいますのは、ETFと投資信託の違いの一つである分配金の取り扱いです。

一例として、全世界株式の詰め合わせパックである、

- VT(ETF)

- eMAXIS slim全世界株式(オルカン:投資信託)

で考えてみましょう。

基本的に、ETFからの分配金は必ず受け取る必要があります。

VTの配当金でVTを購入、すなわち配当金再投資を行う際、新NISAの非課税枠を消費する必要があります。

非課税枠が埋まってしまうと、それ以上再投資をする場合は課税される特定口座でVTを購入し保有する必要があり、投資効率が落ちてしまいます。

一方、投資信託であるオルカンはどうでしょう。

分配金はオルカン内で自動的に再投資されます。

その結果、オルカンの1口あたり基準価額が上昇し手持ちの資産が増えます。

より具体的にしてみましょう。

オルカン1口がVT100株と同じ価値だとします。

オルカンを運営している会社が、配当金でVTを1株購入します。

すると、オルカン1口の価値がVT101株へ増えるというイメージです。

このオルカンがVTを1株購入し1口の価値が増加する過程で、新NISAの非課税枠は消費されません。

すみません。ごちゃごちゃ言いました。

再分配型の投資信託であれば、新NISAの非課税枠を消費せず永遠に配当金再投資が行われ、結果として複利効果を最大限に享受できるというのが結論です。

まとめ

まとめにはいります。

✅ 優良商品の登場

✅ 新NISA制度の非課税期間恒久化

2024年からはじまる新NISA制度。

「えっ、NISAやiDeCoしてないの?やばくない・・・」

「NISAでオルカン積立してるけど、まだ貯金しかしてないの?」

そう遠くない未来、こんな台詞が若者の間で当たり前のようにされる日がやってくるのでしょうか。

いずれにしても、日本においても長期投資を始める土台が整っていくことは非常にすばらしいですね。

その一方で、残念ながら詐欺紛いの投資商品の増加も懸念されます。

当ブログでは、投資初心者さんが心穏やかに長期投資を続けられるような情報を今後も発信していきたいと思います。

私もまだまだ勉強の身ではありますが、ともにがんばりましょう。

最後までお読み頂きありがとうございました。

【おすすめ書籍】

インデックス投資を始めるにあたり、まず読むべき書籍はこちらの2冊です。日本人による日本人のために書かれた書籍、そして全世界共通の投資の大原則を学べる書籍です。

【関連記事】

楽天証券の改悪が続き、SBI証券の人気が高まっていますね。しかし、あわててSBI証券に乗り換えなくても問題はありません。

地球にいると避けられないのが、地震や台風などの自然災害。一方、市場にいると避けられないのが突然怒る暴落ですね。そんな暴落にどのように備え、暴落時にはどのように行動すべきか解説した記事です。

最近はあまり聞かなくなりましたが、まだまだ高利回りで人気のQYLDについて解説した記事です。